公認会計士・税理士のKENです。

法人化を果たした方の役員報酬および従業員に支給する給料には、”2大税金”が課せられますね。

一つは、所得税。そしてもう一つが社会保険料。

これは「所得」の大きさで金額が決定されますが、計算過程が違います。

所得税は累進課税。

一方で、社会保険料は、あえて命名するなら、比例課税。

所得の大きさに比例して、社会保険料の額が決まります。また、ご承知のことかもしれませんが、

社会保険料は法人と個人の折半で金額が按分されます。

法人と(支払った先の)個人を通算してみれば、報酬額の30%の保険料が課せられます。(多額ですね。)

ですから、役員報酬の額をいくらにするかは、慎重に行う必要があります。

所得税の考え方の基本

個人事業主時代は、個人の所得に対して、累進課税で所得税が課税されました。

そして所得が900万こえたくらいのところで法人化を検討し、実際に法人化に踏み切った人もいるかと思います。

しかし・・・

これは都市伝説的に言われている「所得900万」といわれているだけで、線引きとして必ずしも適切とは言えません。

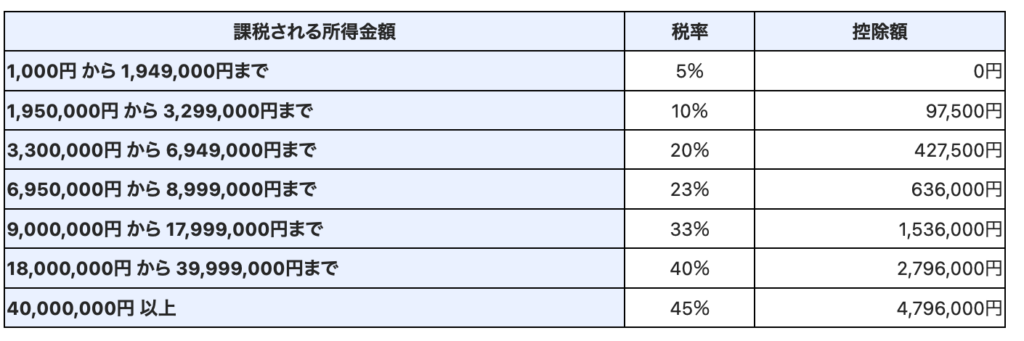

下記は国税庁で公表されている所得税の速算表です。

ご覧のとおり、900万をこえてから、税率が33%になるから、法人の税率である30%と比し、

それより超えてきてしまっている都合、法人化の方が税金的にリーズナブルだ!と言われるのが、よくいわれる話です。

しかしながら、所得税は超過累進税率ですね。

その意味は、1000〜1949000の間は、税率5% = 97400

1950000〜3299000の間は、税率10% = 134900

3300000〜6949000の間は、税率20% = 729800

6950000〜8999000の間は、税率23% = 471270

9000000〜9000000を超えた額の間が、税率33%

9000,000を下回る額には、5,10,20,23%が課税されます。

そうなると、個人の所得が900万をこえたら、法人化を検討するというのは、いささか疑問が残ります。

なんてったって、法人を作った途端、次の砦、社会保険料が発生しますから。

簡単に、社会保険料の仕組みも見ておきます。

社会保険料の基本

社会保険料には、広義のものと狭義のものがあります。

広義には、

- 健康保険料

- 厚生年金保険料

- 雇用保険料

- 労災保険料

ですが、法人を設立したばかりの役員に加入義務が課せられているのは、広義ではなく、狭義の

- 健康保険料

- 厚生年金保険料

この二つだけです。

ですので、この二つの計算を簡単に見ていきます。

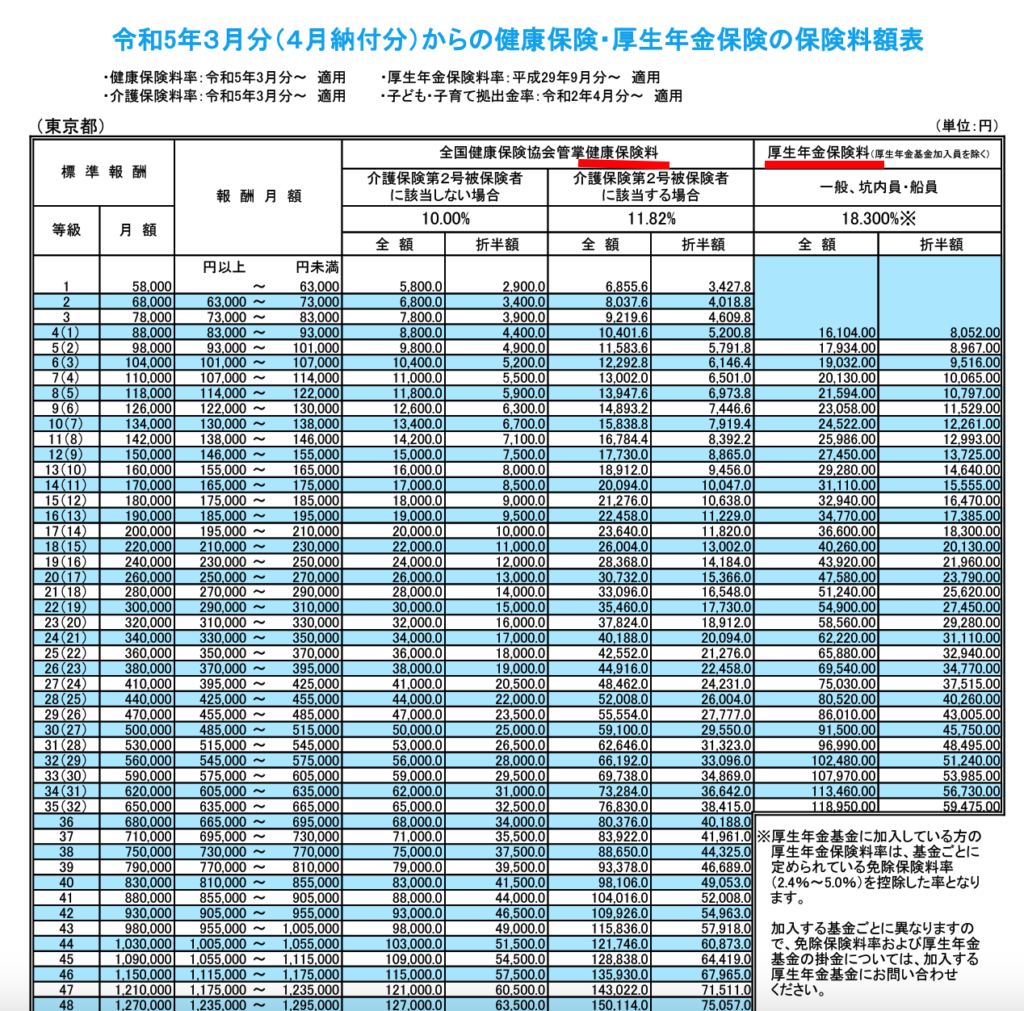

以下が、健康保険と厚生年金保険料の保険料額表(東京都を例にします。)です。

下記、介護保険第2号被保険者とは、40歳〜65歳の人を指します。

(各県で若干の誤差はありますが、0.1〜0.3%程度ですので、特に自治体間での差異は気にする必要はありません。)

表をご覧いただくと分かる通り、等級が設けられ、等級が上がるごとにそれに合わせて、保険料が高額になるという仕組みです。

(これを先ほど私は比例税率といいました。)

これは健康保険料、厚生年金保険料両方です。

そして、表上に記載のある通り、折半額が個人と法人で負担すべき金額になります。

例えば、

役員報酬400,000円あれば、(介護保険2号保険者)

48,462+75,030= 123,492!

これだけの保険料が課せられてしまうんです。

厳密には、個人に支給する際に、48462円差し引かれ、法人から経費として、75030差し引かれます。

社会保険料恐ろしいですね。

ですから、うまくコントロールする必要があります。(役員報酬の額を調整する必要があります。)

「役員賞与」という裏技

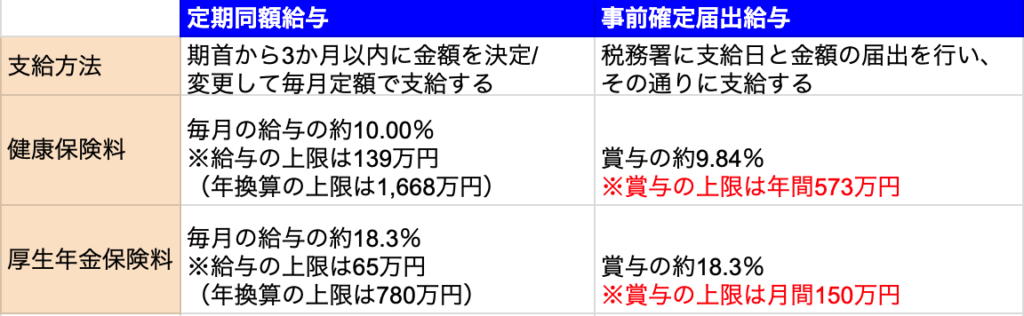

役員報酬がある一方、税制には「役員賞与」というものがあります。ボーナスですね。

これは、「いつ、誰に、いくらで」というのを事前に会計期間開始日から4ヶ月以内に税務署に届けることで支給することができます。(ex. 役員Aに、3/25、10,000,000円)(正式名称;事前確定届出給与)

この厳密な取り決めに従って、ボーナスの支給を決めて実行すれば、法人の経費にすることができます。

(これにも、社会保険料がかかりますが、後ほど。)

一方で、役員報酬は、決算日後3ヶ月以内に翌年一年毎月の給与額を決定し、定額を支給しなければいけません。

(正式名称では、「定期同額給与」といいます)

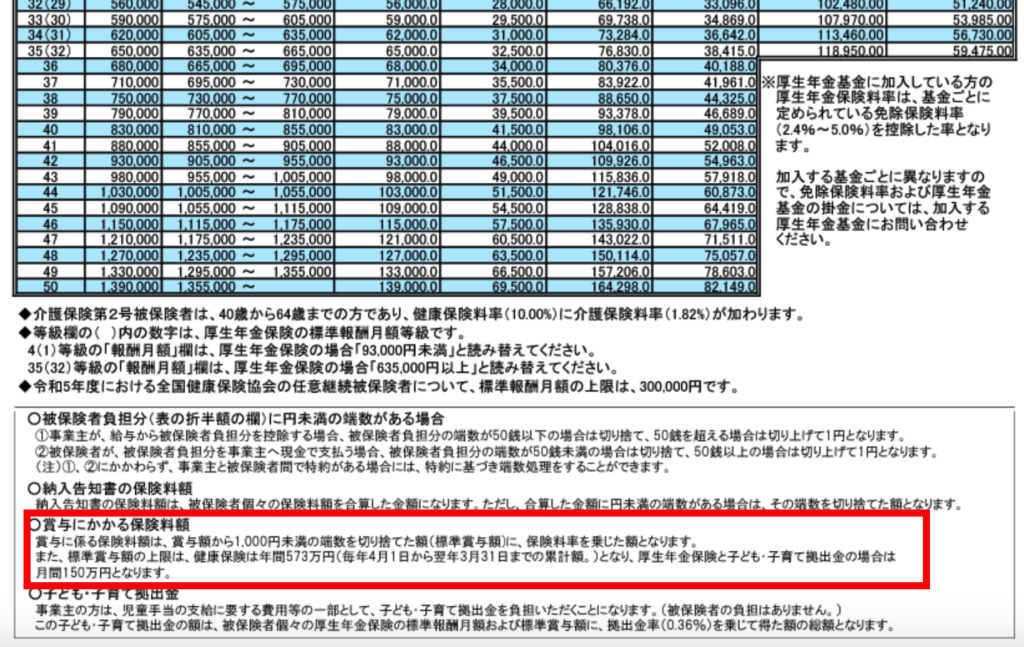

ここで、先ほどの保険料率表ですが、下の方に小さな字で以下のような記述があります。

役員賞与に関する社会保険料の記載です。

標準賞与額の上限は、健康保険は年間573万円(毎年4月1日から翌年3月31日までの累計額。)となり、厚生年金保険とこども子育て拠出金の場合は、月間150万円となります。

上記引用

先ほどの役員報酬と合わせて、以下のように表に一度、まとめてみます。

比較すれば、お分かりになる通り、

このことから何が言えますでしょうか。

例えば、

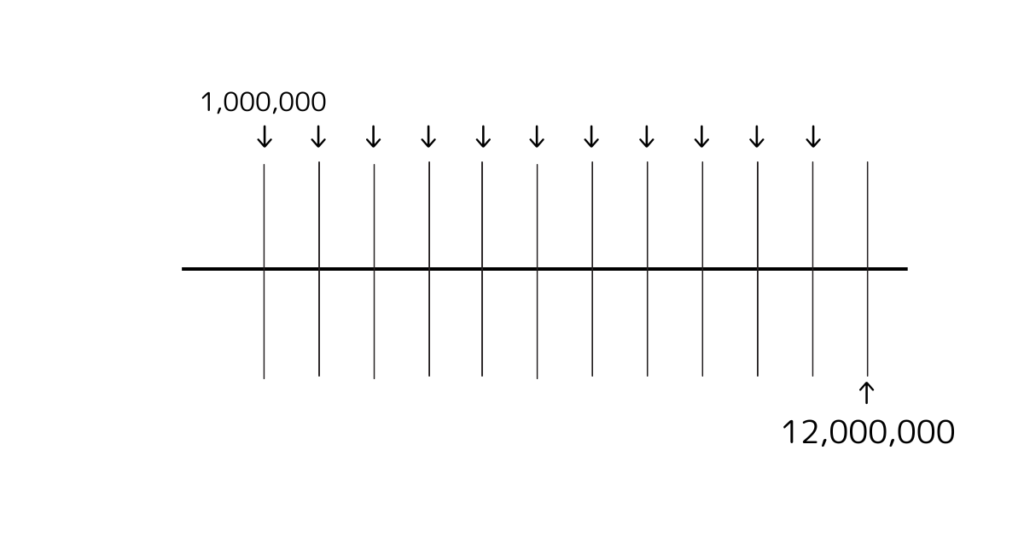

役員報酬を毎月1,000,000 年間12,000,000支給していた場合の社会保険料(役員賞与なし)は、

健康保険料(121,746)+厚生年金保険料(118,950)= 12ヶ月分で、2,888,352

です。

一方で、

役員報酬を毎月仮に、60,000(料率表のミニマムの金額)年間720,000、加えて役員賞与11,280,000、

合計年間同じく12,000,000支給していいた場合の社会保険料は、

役員報酬の健康保険料(6,855)+役員報酬の厚生年金保険料(16,104)の12ヶ月分 275,508

加えて、賞与の健康保険料がアッパー上限なので、年間5730,000 、厚生年金保険料が1,500,000

それぞれ、5730,0000×9.84%=563,832、1,500,000×18.4%=276,000

トータルで、862,791!

2888,352 – 862791 = 約2000,000の社会保険料の節約!

このように、役員報酬から役員賞与に金額をよせることで、社会保険料の節約ができます。

毎月の役員報酬の額が少ないのが気になるんだけど・・

上記の例では、毎月の 役員報酬の額を60,000円と設定しました。

しかし、60,000円では心もとないでしょう。

ここにさらに個人が会社から資金を借りるということをします。

そして、賞与の支給に合わせて、会社に返済するのです。(法人→個人:賞与支給、個人→法人:返済)

こうすることで、特に役員報酬の額を少なくしてもそれを補えるだけのキャッシュをちゃんと個人に支給することができます。

社会保険料はうまくコントロールできそうですか??

上記のとおり、役員報酬の金額を小さくし、役員賞与の額を大きくすることで、

- 役員報酬の累進課税の額を小さくする

- 役員賞与の社会保険料のアッパーを狙う

- 貸付金をうまく活用する

ことで、うまく社会保険料を少なくし、ぜひ会社にお金を残しましょう!

コメント